לביצוע פעולת קניה ומכירה של ביטקוין, יואסדיטי וקריפטו במזומן והעברה בנקאית צרו קשר

-

-

ווצאפ: צרו קשר בווצאפ

-

טלגרם: צרו קשר בטלגרם

-

בחיים כמו בחיים דברים משתנים, וגם כלכלת העולם עוברת שינוי וחשוב להבין ולהכיר אותו

הכסף כבר מזמן לא אותו דבר, בעולם של ימינו כסף הפך להיות מספר במחשבי הבנק בדומה לכל שייטקוין ריכוזי (מטבע ווירטואלי שאינו ביטקוין)

בדמוקרטיה אמתית הבן אדם מחזיק את ערכו שצבר במהלך חייו, אצלו בשליטתו ולא אצל גורם כגון מתווך, ו/או בעל אינטרס כזה או אחר שבא לעשות עלייך רווח, לפחות לא את רוב כספו. ברגע שאתה מחזיק את כספך בביטקוין יש לך חופש כלכלי וכספי מלא, מה שמסמל בצורה מושלמת את ״חוק-יסוד: כבוד האדם וחירותו״

וכל דבר אחר פשוט לא.

אפילו כסף מזומן שאכן בעבר היה בעל ערך גדול יותר, והיה מזכיר חירות מסוימת על כספך כרגע בימינו הפך להיות דבר לא רלוונטי, מוגבל, מודפס בצורה מאסיבית וניתן לביטול בכל עת על ידי השליט ״הממשלה״.

יותר מדי ריכוז כוחות פוגע בחופש הפרט, מה שממחיש פגיעה נוספת בדמוקרטיה. בדמוקרטיה מדובר על חילוק ואיזון כוחות על מנת למקסם את רווחת הציבור והפרט ולא למקסם מרכזי כוח ספציפיים ברווחים אין סופיים ללא צורך.

וכל זה עוד על קצה המזלג כי ברגע שאתה מחזיק מזומן מכל סוג כזה או אחר אתה מקושר עדיין לכסף אחר והוא השקלים או הדולרים במחשבי הבנק. האיום הגדול ביותר על הכסף שלך מתרחש במחשבי הבנק, במחשבי הבנק הכסף הוא רק מספר, הבנקים מחויבים להחזיק כסף אמתי ממשי באחוזים בודדים ממש מול הכסף המספרי במחשבי הבנק שלהם, מה שבפועל הפך את הכסף למספרים במחשבי הבנק בדומה למטבעות ווירטואליים רבים, והגרועים שבהם.

בענייני כסף היינו מצפים שיהיה פרוטוקול המגן עלינו ועל הערך שלנו אך דבר זה פרוץ בשיטה של ימינו, מותר לבנקים להמציא כסף מאין כחוק בזמן מתן הלוואה, לדוגמא, צעיר הולך לקחת 100,000 ש״ח הלוואה מהבנק, באותו רגע שמאושרת ההלוואה מופיעים בחשבון הצעיר 100,000 ש״ח חדשים מאין שלא היו קיימים בשום מקום אחר לפני, מספר חדש במחשבי הבנק, לאחר מכן אותו צעיר אמור להחזיר לבנק 103,000 ש״ח (כסף שלא היה קיים ולא יהיה קיים אי פעם ולכן מדובר על כלכלה מבוססת חוב, כל העולם בחוב אחד עצום עם ריביות עצומות על כסף שלא היה קיים לפני). כל המערכת הבנקאית הזאת מדללת את מספרי הבנק שקיימים באפליקציות הבנק במכשירכם (להלן ״כסף״) והכסף שלכם מאבד מערכו. כל 100 שנה בממוצע הכסף שלך פשוט, כמעט ומתאפס. במהלך מאה השנים האחרונות התבצע תהליך איטי אך יציב, שבמהלכו בתקופה שלאף אחד לא אכפת ואף אחד לא שם לב הכסף איבד מעל 90% מערכו, משמע נפילה של 90% על הכסף במהלך אותה תקופה למי שהחזיק את כספו במזומן או בבנק ללא פעילות פיננסית כזאת או אחרת.

האינפלציה חוגגת והמספרים במחשבי הבנק שאתם רודפים הופכים לחול עם הזמן.

בביטקוין קיים פרוטוקול, ספר חוקים אשר עד היום הוכיח את עצמו כאמצעי מעולה לאחזקה ושמירת הערך שלכם.

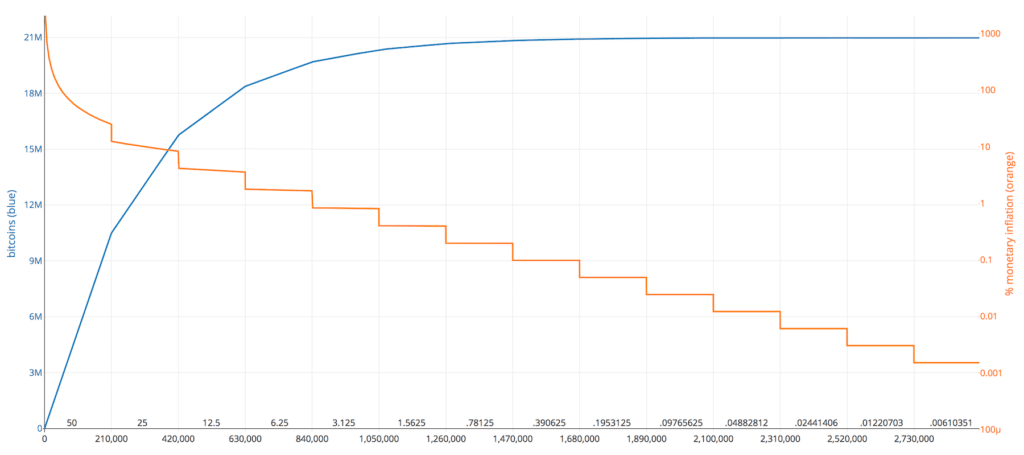

כמות מוגבלת וידוע מראש, אופן חלוקה חכם לאורך זמן, קוד פתוח שמשתדרג עם הזמן, מופעל על ידי מיליוני מחשבים ברחבי העולם מה שגורם למערכת להיות מבוזרת ומאובטחת ברמה שלא קיימת בשום מערכת פיינסית בנקאית כזאת או אחרת.

בימינו מספרים במחשב הבנק (שקל דיגיטלי) מזכיר אחד לאחד פשוט עוד מטבע ווירטואלי ריכוזי, כמותו ואופן החילוק שלו ויצירתו לא ברורים ומתקיימים בקנה מידה עצום, כל יום מיליונים חדשים שלא היו קיימים לפני מוצאים את עצמם כמספרים חדשים במחשבי הבנק בעולם. דבר השוחק את הערך שאתם האנשים כ״כ מתאמצים להשיג.

כמובן שדעתי האישית שאכן בימינו ובחיינו הנוכחים יש צורך באיזון ופיזור. בדומה לפיזור כוחות בין רשויות כאלה ואחרות גם הפרט צריך לפזר את ערכו ולהתנהל חכם, סיכונים קיימים בכל מקום.

אחזקת כספכם בבנק היא עדיין צורך מהותי לקיום ואין לראות באמור כניסה לפאניקה. תהיו ערים לשינויים המעניינים המתחרשים בכלכלת העולם ומה הם היבטים החיוביים בה ומה השלילים.

גם בעולם מטבעות הווירטואליים קיימים סיכונים רבים ועליכם להיות זהירים, לפעול בצורה שקולה וחכמה, לחלק ולפזר את אחזקותיכם בצורה מאובטחת שתקנה לכם ביטחון ושקט נפשי במהלך בעלותכם על הכסף הכי אמתי שקיים והפעם הוא בשליטתכם. (ביטקוין, היזהרו מחיקויים).

לקניית ביטקוין או מכירת ביטקוין הדבר הראשון בתהליך הוא פתיחת ארנק ווירטואלי.

ארנק וירטואלי הוא ארנק המאחסן ושומר על המטבעות הווירטואליים.

אם נקביל את זה למה שאנחנו מכירים היום, זה כמו ארנק פיזי השומר על השטרות והמטבעות (כסף הפיאט) או אפילו ממש דומה לאפליקצית הבנק המציג לכם שקל דיגיטלי (שיטקוין ריכוזי אך יעיל, שימושי ובתפוצה רחבה). כך גם הארנק הוירטאולי מאחסן את המטבעות הוירטואליים, רק שפה הכסף שלנו בשליטה שלנו בידינו ובאחריותנו.

בורסת ביטקוין גם כן מזכירה בנק המחזיק את הכספים עבור לקוחותיו ואופן אחזקה זה לא מומלץ לאור העבודה שכל הכוח מרוכז אצל גורם אחד כל יכול שעלול ויש מקרים שעשה אבל ללקוחותיו (בורסות קריפטו קורסות, בנקים פושטים רגל, מאד נוח לבנק לפשוט רגל).

יש לציין כי בשונה מחשבון הבנק ובורסות בהם הכספים מוחזקים על ידי גורם שלישי, לארנק הויורטואלי – הגישה ניתנת רק למי שמחזיק את המפתח הפרטי Master Private Key (הסיסמה) של הארנק ( בדרך כלל מופיע כ- 12/24 מילים באנגלית).

מכאן חשוב להבין כי האחריות המלאה היא על המשתמש ויש לדעת ולהבין לעומק כיצד לתפעל את הארנק הווירטואלי ולשמור על תכולתו בביטחון.

חלק מהדרכים לאחזקה ואחסון הביטקוין והקרפיטו שלכם:

ארנק נייר (לא אכנס במאמר זה לאופן אחזקה זה)

ארנק תוכנה (נקרא גם ״חם״.)

ארנק גורם צד שלישי (בורסות, מאד דומה לבנקים)

ארנק חומרה (מכשיר פיזי)

ארנק תוכנה:

ארנק תוכנה הינו ארנק המאפשר קבלה ושליחה מיידית של מטבעות קריפטוגרפיים, ושומר על קשר מתמיד עם רשת הבלוקצ’יין דרך האינטרנט (משמע שהמכשיר לא מתקשר עם האינטרנט ולא מתקיים חיבור. מכשירים בימינו עלולים להמשיך להיות מחוברים לאינטרנט גם כשאנחנו חושבים שהם לא).

ארנק זה הוא בעצם אפליקציה או תוכנה אשר מותקנת באופן מקומי על מחשב, סמארטפון או טאבלט. האפליקציה/התוכנה מאפשרת שליחה, קבלה ואחסון של מטבעות ווירטואלים בקלות ובמהירות.

קיימים כל מיני סוגי ארנקים בהם תוכלו לאחסן את הערך הכספי שלכם, חשוב להבין מה ההבדל.

חשוב להשתמש בתוכנה/אפליקצית קוד פתוח, קוד שאינו מוסתר. באופן זה המפתח משתף את הקוד עם העולם דבר אשר נותן גישה לאנשים לבחון את הקוד ולגלות שהוא בטוח לשימוש.

אפליקציה לסמארטפון (Mobile wallet) – ישנו מגוון רחב מאוד של אפליקציות לארנקים ניידים גם לאנדרואיד וגם לאייפון. ניתן להשתמש ב – BlueWallet או Mycelium

תוכנה למחשב (Desktop wallet) – ניתן להשתמש ב״אלקטרום״

Electrum.org

***להוריד ולעדכן רק מהאתר המקורי, להיזהר מחיקויים ותוכנות זדוניות.

אחזקה אצל גורם צד שלישי (אתרים ובורסות):

כיום בורסות מפעילות ארנקים ואפליקציות שנראים מאד דומה לארנק תוכנה קוד פתוח אך הם לא. מדובר באחזקה עם סיכון מסוים ויש להבין זאת.

החיסרון הגדול הוא שהמטבעות שלכם בשליטת גורם צד שלישי (כמו בבנק) אתם נותנים למישהו אחר לשמור ולשלוט על הכסף שלכם, כפי שניתן לראות לאורך היסטוריה דבר זה עלול להיגמר רע.

אופן זה נחשב כפחות מומלץ, אך עדיין אין מה להיות פראנואידיים. יש לנהל סיכונים בצורה חכמה ושקולה בהתאם לנסיבות האישיות של אותו בן אדם. קיימות גם הגבלות בפעולות שאתם יכולים לבצע, לדוגמא: משיכה עד 2 ביטקוין, משיכה פעם אחת ב24 שעות וכדומה. כאן נאבדת קצת המשמעות שלשמע נוצר הביטקוין – המשמעות שלפיה אנו בעלי השליטה (דמוקרטיה, חירות) של הכסף שלנו ללא צורך במתווך ו/או גורם צד שלישי. באחזקה אצל גורם צד שלישי הכסף שלנו נמצא בסיכון (פשיטות רגל, נוכלות, עוקצים, באגים, בעיות מערכת, נפילה בין הכיסאות, בירוקרטיה מייאשת ומייגעת והסיכוי הקטן או הגדול לאבד שליטה על הכסף שלנו).

ארנק חומרה- נקרא גם

״ארנק קר״:

מכשיר פיזי המתחבר למחשב ובאמצעותו ניתן לאחסן מטבעות ווירטואליים. ארנק זה מכיל מספר מטבעות וירטואלים

ונחשב למוצר מאובטח אך יש לו עלות להבדיל מארנקים אחרים וגם אופן התפעול שלו עלול להיות מסובך.

נקודה למחשבה:

גם ארנק אלקטרום שפועל על מחשב מאובטח אשר מנותק מהאינטרנט יכול לדמות ״ארנק קר״.

קיים הסיכוי שאתם חושבים שהמחשב אינו מחובר לאינטרנט אך הוא כן.

לא בהכרח אופן הסתכלות זה שכיח בקרב הקהילה.

סוגי ארנקי חומרה פופולריים:

1. Ledger nano S

2. Ledger nano X ( דגם זה בעל חיבור בלוטוס המקל על השימוש) מכיל כמה סוגי מטבעות, בין היתר: ביטקוין, ריפל, USDT, אתריום, לייטקוין , ביטקוין קאש ועוד

יש צורך בהורדת תוכנה על מנת להשתמש.

3. Trezor:

מכיל כמה סוגי מטבעות בדומה לארנק הלדג׳ר למעט מטבע ריפל

יש צורך בהורדת תוכנה אך הממשק לשימוש בפועל דרך אתר החברה של המוצר.

דעתי האישית היא שיש להתחיל בארנק תוכנה ולא בארנק חומרה, הארנק צריך להיות קוד פתוח ואין לו עלות. ארנקים אלה מאובטחים מאד ונוחים לשימוש אך יש לצבור ידע ממשי ורלוונטי לתפעול הארנק, להימנע מסיכוני סייבר כאלה ואחרים (הורדת תוכנות ממקורות לא אמינים המסכנים את מכשירכם או מחשבכם), ולשכפל ולפזר את כספכם בין מספר ארנקים על מנת לשמר מספר נקודות גישה במידה של כשל.

לסיכום, במידה ואתם מחזיקים מספר מטבעות קריפטו (ביטקוין – כל השאר ״טחינה״) הייתי ממליץ על ארנק חומרה כזה שמרכז את הגישה לכל המטבעות במקום אחד. בנוסף יש לבצע גיבוי של ה״מפתח הפרטי״ על מנת לאבטח את כספם.

חשוב להבין שגישה פיזית לפתק שעליו שמרתם את ה״מפתח הפרטי״ שווה ערך למציאת הכסף.

לביצוע פעולת קניה ומכירה של ביטקוין, יואסדיטי וקריפטו במזומן והעברה בנקאית צרו קשר

-

-

ווצאפ: צרו קשר בווצאפ

-

טלגרם: צרו קשר בטלגרם

-